Votre activité libérale décolle et votre trésorerie commence à gonfler. Mais l'argent qui dort sur votre compte professionnel ne travaille pas et subit une forte pression fiscale et sociale. Voici comment nous avons aidé un client à optimiser sa situation de plus de 100 000 € par an.

Sommaire de l'étude de cas

Le cas de Mokhtar, anesthésiste libéral

Mokhtar, médecin anesthésiste, a un revenu fiscal de 325 000 € par an. Marié à Sofia, infirmière, ils payent ensemble 95 000 € d'impôts annuels. Il cherchait une stratégie pour optimiser ses impôts, réduire ses charges sociales, restructurer son patrimoine et investir sa trésorerie.

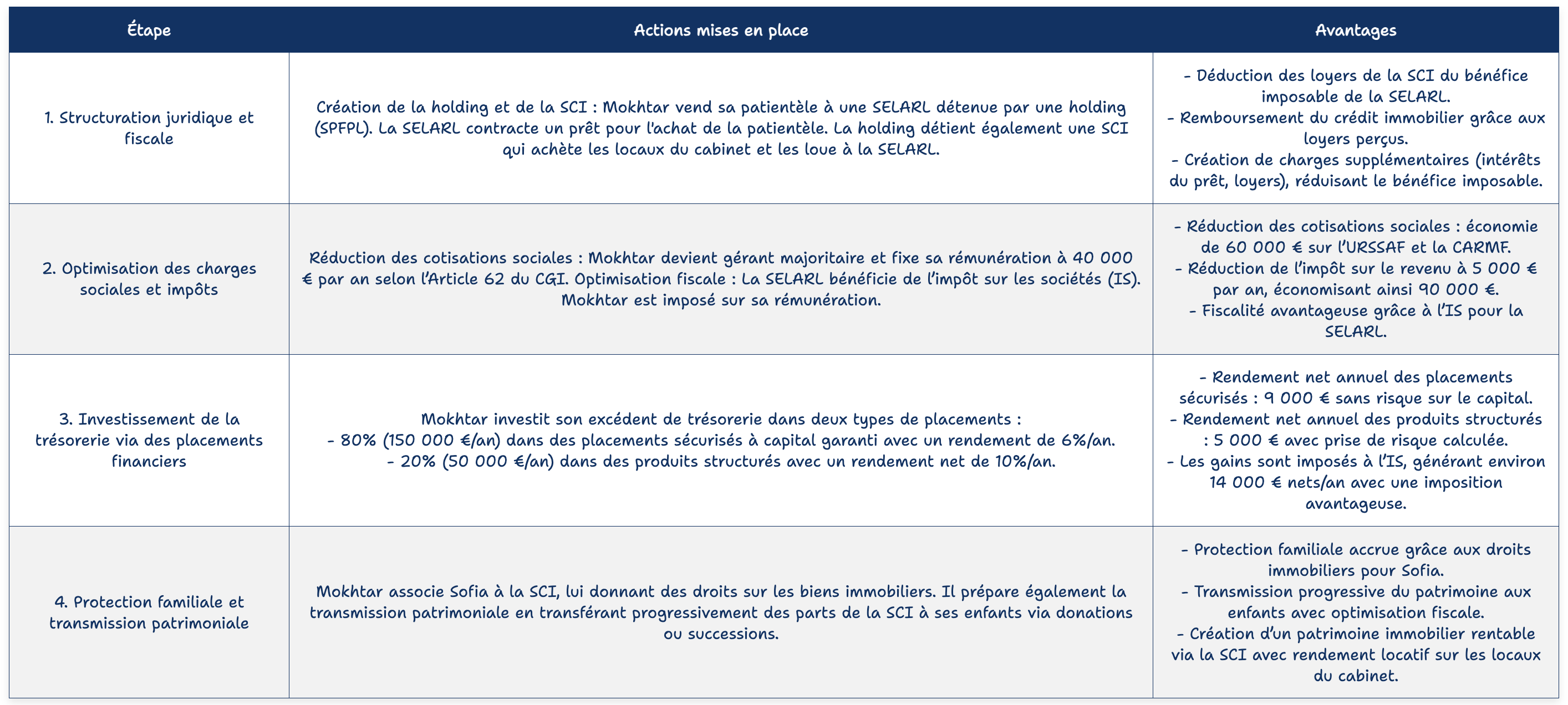

Étape 1 : Structuration juridique et fiscale

La première étape a été de créer une structure optimisée :

- Vente de la patientèle à une SELARL : Mokhtar vend sa patientèle à sa propre Société d'Exercice Libéral à Responsabilité Limitée (SELARL).

- Création d'une Holding (SPFPL) : Cette holding détient 100% des parts de la SELARL.

- Création d'une SCI : La holding détient également une Société Civile Immobilière (SCI) qui achète les locaux professionnels et les loue à la SELARL.

Avantage : Les loyers versés par la SELARL à la SCI deviennent une charge déductible, réduisant le bénéfice imposable, tout en servant à rembourser le crédit immobilier des locaux.

Évaluez votre potentiel d'optimisation

Recevez une analyse personnalisée de votre situation fiscale et sociale

Étape 2 : Optimisation des charges et des impôts

Réduction des cotisations sociales

En devenant gérant majoritaire de sa SELARL, Mokhtar peut piloter sa rémunération. En choisissant une rémunération de 40 000 € par an, il réduit drastiquement ses cotisations sociales (URSSAF, CARMF).

Optimisation fiscale

- La SELARL est soumise à l'impôt sur les sociétés (IS), plus avantageux que l'impôt sur le revenu (IR) sur des bénéfices élevés.

- Le reste des bénéfices est remonté sous forme de dividendes dans la holding, avec une fiscalité quasi nulle (régime mère-fille).

Étape 3 : Investissement de la trésorerie

La trésorerie accumulée dans la holding (environ 200 000 € par an) est ensuite investie pour générer des revenus supplémentaires :

- 80% en placements sécurisés : Des fonds à capital garanti à 100% avec un rendement de 6% par an.

- 20% en placements dynamiques : Des produits structurés visant un rendement de 10% par an.

Les plus-values sont imposées au taux de l'IS, ce qui reste très avantageux.

Bilan final : une stratégie gagnante

Grâce à ce montage complet, Mokhtar réussit à :

- Réduire ses impôts de 90 000 € par an.

- Diminuer ses charges sociales de 60 000 € par an.

- Investir efficacement sa trésorerie excédentaire.

- Protéger sa famille et préparer la transmission de son patrimoine.

Au total, cette stratégie lui permet de réaliser une optimisation de plus de 100 000 € chaque année, tout en construisant un patrimoine solide et diversifié.

Pour aller plus loin

Découvrez notre formation complète sur l'optimisation fiscale pour les professions libérales et apprenez à maîtriser toutes les techniques d'optimisation. Accéder à la formation

Pour compléter votre réflexion sur l'optimisation de votre situation, découvrez également nos conseils pour transformer votre BNC en SELARL ou pour créer une holding. Si vous êtes préoccupé par la transmission de votre patrimoine, notre article sur comment transmettre 1M€ sans droits de succession pourrait vous intéresser.